撰文:Hoo Research

目前以太坊价格已经跌到1100美元左右,伴随着以太坊价格的下跌,DeFi协议面临着大规模的清算压力。稳定币UST-LUNA暴雷后的市场情绪还未完全消化,多米诺骨牌也发生了在以太坊上,美联储加息在即,未来一段时间市场仍然不容乐观。

起因:stETH脱锚

stETH 是由 ETH转向PoS机制的平台Lido 所发行的流动性质押代币,关于Lido在Hoo Research的过往文章中有详细的介绍,如果不清楚的读者可再次阅读。

理论上,stETH 与 ETH 可实现 1:1 兑换,且stETH 还可参与DeFi借贷协议如AAVE的重复套娃,比如1个ETH换成1个stETH,然后将这1个stETH在借贷协议上做抵押物,借出ETH,再进行循环质押、借贷,正常情况下能实现20%的APR。但stETH和ETH的兑换比例一旦失衡,这个杠杆在就面临这被清算的风险。

加密KOL Cobie指出,实际上stETH 实际上会根据质押 ETH 的需求或流动性进行市场定价。stETH 并不与 ETH 严格锚定,1:1 的兑换比率也不是 Lido 的必然要求。所以不能简单地按照UST- LUNA的锚定逻辑来看stETH 与 ETH 的关系。

但此次stETH的脱锚最开始下跌的起因是UST暴雷之后,带崩了整个市场,为救UST,小部分持有stETH的机构从Lido撤出了流动性,并卖出stETH。流动性的不足导致了stETH和ETH的兑换比例失衡,stETH开始脱锚。

发酵:借贷清算

6月13日,stETH 与 ETH 兑换比例已跌至 1:0.9471,该流动性池比例进一步倾斜。但加剧了stETH 脱锚的则是借贷平台Celsius的再次暴雷(此前的2020年12月Celsius在BadgerDAO中被盗896.8个WBTC),Celsius是 stETH 的巨鲸持有者。事实上,他们还是最大的计息 stETH 持有者(在 AAVE 上),这意味着Celsius与Lido的安全息息相关。

Celsius 在 2021 年向 ETH2.0 的质押服务商 Stakehound 抵押了超过 4 万个 ETH,用来参与以太坊 2.0 信标链的挖矿。但由于Stakehound质押ETH 的部分钱包私钥发送丢失,一部分抵押的 ETH 在链上无法找回,这部分损失 Stakehound 的用户也要一并承担,Celsius 作为 Stakehound 的重要用户,也损失了一笔不小数额的 ETH。

陷入信任危机的Celsius 却被用户再次扒出了更大的问题,Celsius 把用户质押的ETH分为三份,27%保留;44% 给了 Lido 做信标链的挖矿,得到了 stETH,因此 Celsius 所持有的 ETH 总额中有 44% 是 stETH代币;剩余的 29% Celsius 自己去做了信标链的挖矿,而这 29% 的 ETH 额度还要等到信标链上线后它才能实际兑换为 ETH。也就是说现在用户取消质押只能拿回Celsius留下的总额的27%,还有 44% 额度的 ETH,Celsius 需要去 Curve 上使用 stETH 来兑换才能获得。

市场恐慌的情绪开始发酵,用户不断在 Curve把stETH兑换成ETH,stETH的价格被市场挤兑,stETH 与 ETH 开始严重脱锚。当脱锚到一定程度时,循环借贷的抵押物价值会小于借贷物价值。进而导致进一步爆仓,一旦开始爆仓,会导致抵押品 stETH 被清算。

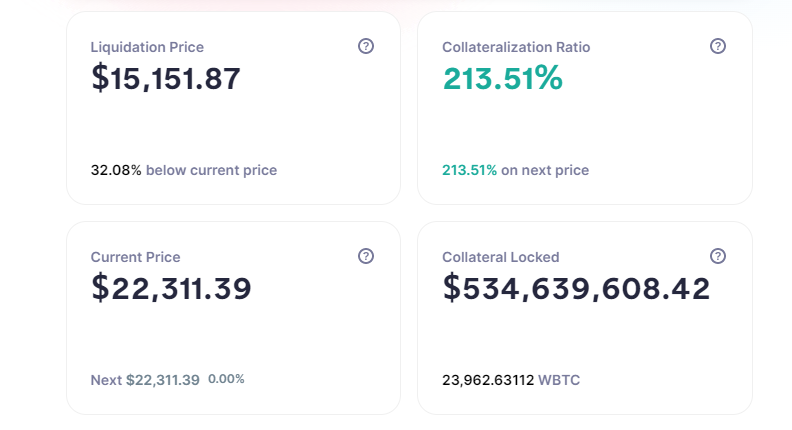

当然Celsius 进行了挽救的措施, 6 月 13 日 Celsius向 Maker 协议增加了 2041.48WBTC 担保物,近两天共增加了 5206.89WBTC。目前该地址共有 23962.63WBTC 担保物和 2.78亿 DAI 债务头寸,清算价为 $15151.87。根据市场的动态调整情况,这个清算价格还在不断下跌,截止到发文已经到$14002.81。

(图2:2022.06.14 WBTC的清算价格)

(2022.06.15 WBTC的清算价格)

Celsius在没有办法的情况下,采取了禁止提现、交易和转账的手段。但目前流动性错配的问题并未解决,机构的抛压还在继续。截止到发文时间,Celsius已经请律师做重组了,可见事态的严重性。

现状:链上数据

Celsius所带来的负面影响面积正在不断扩大影响面积。

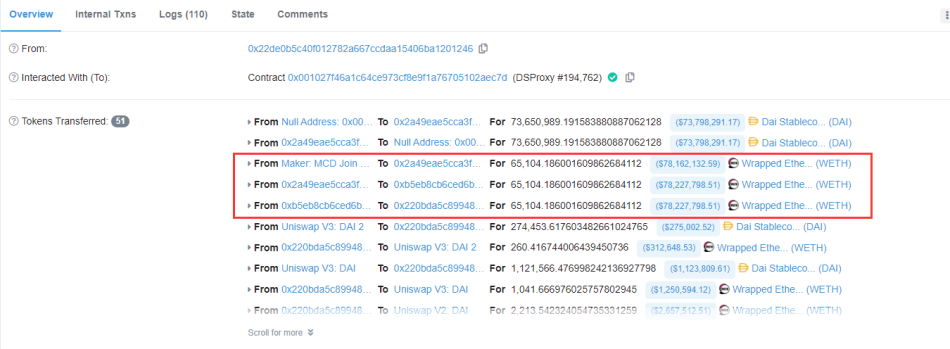

6月13日,uniswap v3一个大户砸了65104枚ETH,ETH价格一度被砸到950美金左右。

(区块浏览器上65104枚ETH被卖出)

6月14日,三箭资本将 17,780 枚 stETH 换为 16,625 枚 ETH;

6月15日,MakerDAO进一步披露了如stETH进一步下跌,面临清算的stETH总价值,stETH现报价为$1,146.06。

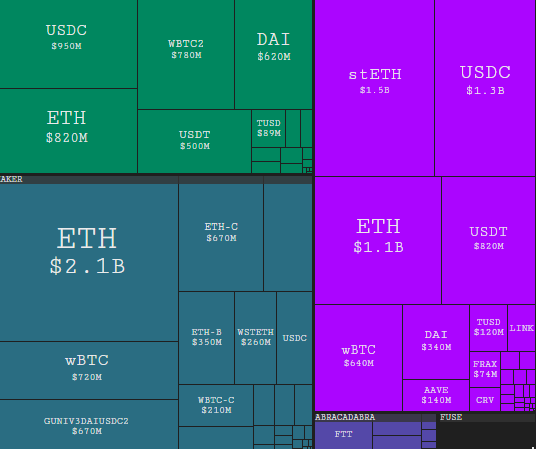

根据Parsec Finance的数据,链上抵押品中ETH有2.1亿美元。

(主要链上的抵押品)

而在6月14日到6月15日之间,DeFi链上数据最高清算了最高价值107万美元的资产。

( DeFi链上清算价值)

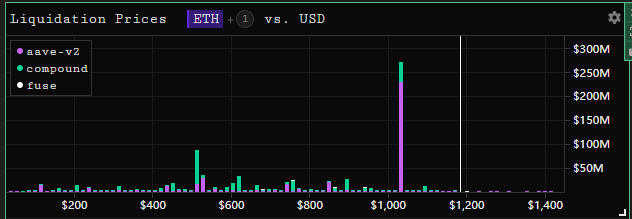

此外,从下图可以看出,截止到目前ETH最大规模的清算线是980美元,规模达到2.5亿美元。此外ETH在1000 美元至1200 美元区间存在2亿美元的DeFi 协议的清算压力,AAVE 和MakerDao 占据主要的清算部分。ETH上的各大主流的DeFi借贷协议链上清算价格也在不断刷新,AAVE上的清算价格为979美元,Compound上的清算价格为1045美元,fuse上的清算价格为1145美元。

(ETH链上清算价格)

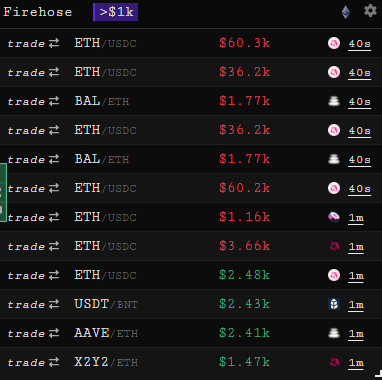

ETH上的各大主流借贷协议借贷的数据也失衡。

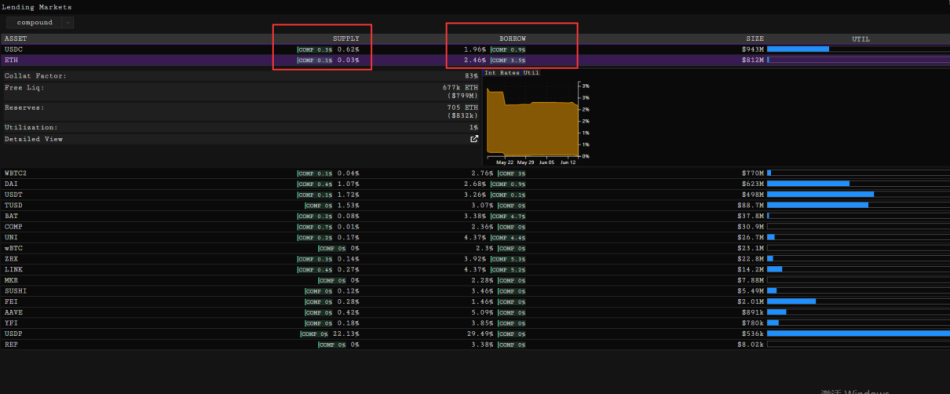

(Compound链上借贷数据)

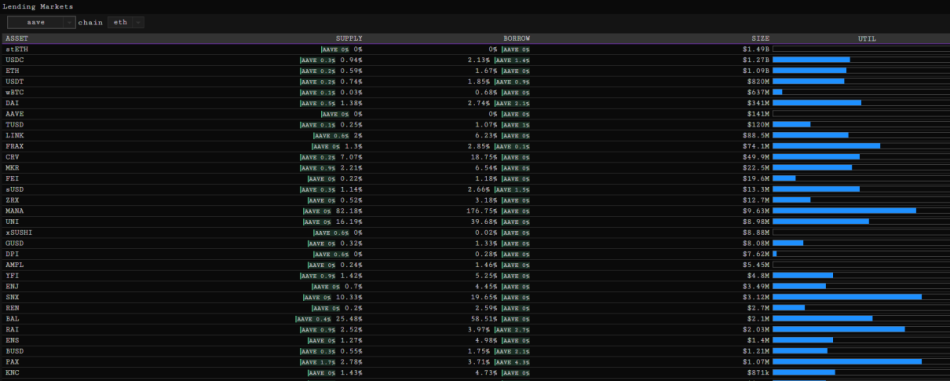

(AAVE链上借贷数据)

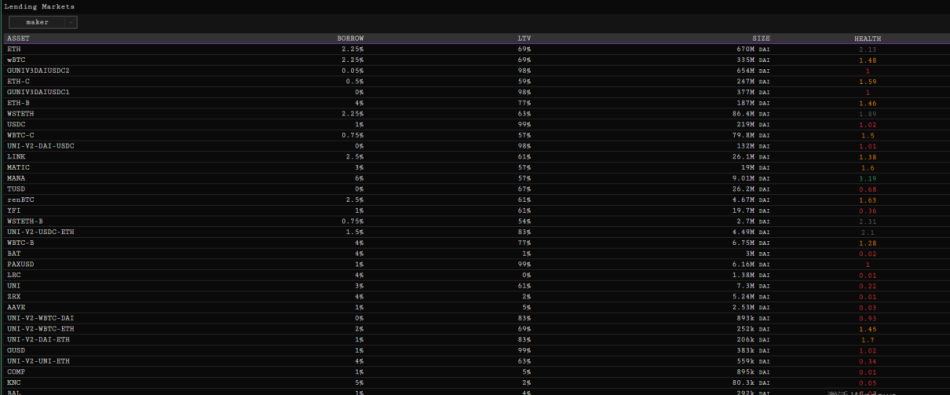

(Maker DAO链上借贷数据)

在写作过程中,市场上大量的ETH在不断被卖出,数据一直在处于刷新的状态。

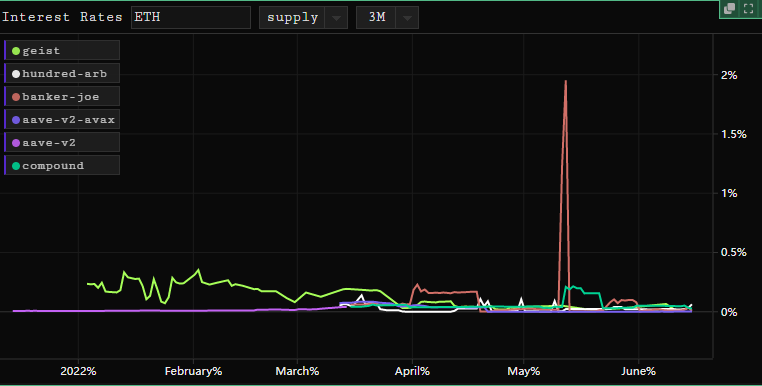

此外,从数据中可以看出目前ETH上的主流借贷协议利润已经几乎为0。

(ETH相关借贷协议的利润)

总结:市场看法

市场的清算价格只能做为市场抛压的参考,并非完全能决定市场的走向。在DeFi借贷协议中存在借款人、贷款人和清算人的三种角色,在市场踩踏情况下如借款人能补偿抵押物或者能提前还款,清算价格就会发现变化。如上文中 ,我们提及的Celsius在协议中增加担保物,WBTC的价格就下移了。所以,清算的价格并非有百分百的参考价值,它是一个动态移动的数据。

但整体上,本文认为市场还是继续下行。除了行业本身的多米诺骨牌之外,外部的宏观因素也和行业息息相关。6月16日,美联储FOMC利率决议即将进行。目前市场就加息50%还是70%争议不绝,或许明天市场就能给出答案。6月17日,日本央行将公布利率决议。英国央行或将于近日连续第五次加息。无论如何,加息、缩表等宏观因素已成为判断加密货币市场的考量因素之一。

最后,引用Nansen创始人的一条推特来结束本文的观点:

“2018年,当ETH崩盘跌至80美元,我被解雇了;但在2019年,也就是最具变更线的“加密建设年”,我和其他人联合创立了Nansen,如果你不断努力,总会有一线希望。”

风险提示

Hoo Research所有文章都不构成投资推荐,投资有风险,须考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

虎符研究院(Hoo Research)简介

Hoo虎符研究院(Hoo Research)致力于研究区块链行业发展过程中具有前瞻性和战略性的重大课题,解决行业内信息不对称问题,助推区块链行业综合发展。虎符投研团队主要来源于海内外著名金融机构,是全球领先的行业专家型研究团队。研究内容涉及行业趋势、应用创新、模式探索等,依托虎符平台在数据、技术、渠道等方面的独特优势,形成在细分领域中具有品牌性的研究成果。

欢迎转载,请注明文章来自Hoo Research(Hoo.com)