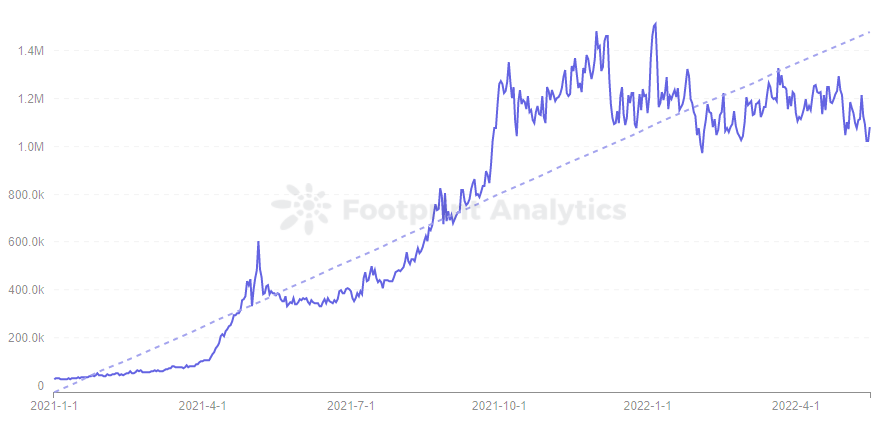

在过去一年,尽管加密货币市场发展基调主要围绕NFT展开,但“悄然生长”的DeFi赛道同样引人关注。数据显示,截至去年年底,DeFi总锁仓价值突破1000亿美元,上涨6倍。

作为最具前景的DeFi市场之一,衍生品赛道的想象空间巨大,而其细分领域“合成资产”甚至被视为一种跨链解决方案。

2月24日,火星财经视频直播邀请到跨链合成资产协议Linear Finance联合创始人Kevin Tai为我们分享了DeFi市场的发展趋势以及Linear近期规划。

DeFi衍生品市场增速有望超过现货

Kevin介绍,目前加密衍生品市场的规模按照月交易量计算大约在1.5-1.6万亿美元,包括在DeFi领域以及部分中心化市场上进行的衍生品交易,从规模上已经与加密货币现货交易相当。

Kevin认为DeFi衍生品市场将继续增长,且增速有望超过现货。“目前DeFi市场上的新产品大部分属于衍生品。这一市场领域为投资者带来不同资产的敞口,附加或是不附加杠杆的。它的发展将与传统金融领域的趋势一致。在传统金融市场,衍生品的交易量是大幅超过现货的,比如股票领域。”

衍生品为投资者提供更多的实用功能,让用户可以通过对冲和投机,强化其投资组合。而在DeFi衍生品领域只要有稳定的预言机喂价,即可以实现对于多种资产的敞口,无论是特斯拉股票还是外汇,让人们更加轻松的实现跨资产交易。随着DeFi和Web 3.0的发展,这一领域将有更大的发展空间。

就Linear Finance而言,作为同时部署在以太坊和币安智能链(BSC)上线的跨链合成资产协议,目前已经在其合成资产交易所上线了加密货币、大宗商品、外汇、指数等合成资产投资品,包括ETH、BTC、DOT等的合成版本,以及大市值代币指数、DeFi指数、NFT指数等。Linear的平台的稳定币LUSD及合成资产投资品都可以在ETH和BSC两个生态迁移和使用。2月初,Linear Finance还正式启动了Linear DAO的运行,将在这一治理机制下铜锅社区决策为Linear交易所上线更多新的合成资产。目前在Linear交易所上架Solana(SOL)的天已经获得通过,进入实施阶段。

衍生品赛道需要投资者教育与资产创新

一直以来,衍生品被视为DeFi最具潜力的细分赛道之一,但始终未迎大规模爆发,所占市场份额不及借贷和DEX。在DeFi衍生品赛道形成燎原之势前,Kevin认为市场建设者亟需解决的是投资者教育、资产创新以及机构用户引入等问题。

“从DeFi的发展之路看,借贷和DEX一马当先。它们是DeFi系统的基石,入门门槛也更低。衍生品相对更加复杂。”Kevin指出,像Linear这样的合成衍生品平台在使用上更加复杂,所面向的用户是更加成熟的投资者。因此,帮助用户理解平台,参与质押和合成资产的创建是首要的。其次是增长流动性规模,让更多的合成资产能够得到构建。最后一个核心问题是,平台所提供的投资品需要具有创意,对投资者具有吸引力。“预计在1-2年内这些挑战应当会可以得到解决,随后衍生品领域有望看到更多机构投资者的加入。”

去年DeFi协议被盗资金量较2020年增长8倍,达6.1亿美元,跨链桥类项目首当其中。针对DeFi安全问题,Kevin指出,此类安全问题的出现很多源于代码的复制黏贴,导致协议脆弱性也被一并继承,被黑客利用;其次部分协议在机制上存在漏洞,让其存在受到人为操作使用户遭受损失的空间。Linear Finance非常重视安全问题,所有协议内容均为内部团队从头开发并经过外部审计,并且积极从行业安全事件中学习经验和教训,确保协议不存在漏洞和脆弱点。

此外,加密货币领域在去年展现出“DAO化”趋势,不少项目宣布以DAO形式存在。对于Linear Finance而言,去中心化一直是其愿景的一部分。目前Linear DAO运行已有月余,社区成员可以通过投票决定平台的重要参数包括抵押率、费用分成等,以及新资产上架和包括代币销毁在内的代币机制,从而帮助协议向更好的方向发展。

稳定币将首先成为监管目标;DeFi将逐渐进入华尔街

DeFi的初衷是消除中介和脱媒,让投资者获得比传统金融更好的投资机会和收益。就监管问题,Kevin表示,“监管不会阻止DeFi发展的趋势,但是部分司法辖区中监管应当会考虑解决黑钱、洗钱问题以及征收税收等举措。如果监管能够限制行业中的‘不良分子’是指的欢迎的。以美国监管机构为例,他们对加密货币的态度已经缓和,他们正在持续监测这一领域并审慎的推进一些决策,包括批准BTC和ETH的期货和ETF等。至于哪一赛道将首先受到监管,我认为应当是稳定币领域,稳定币对监管存在一定的威胁,我们已经看到Tether与监管方出现一些问题。监管最终将走到哪一步还未可知,但不会让DeFi的革命终止。”

针对DeFi与传统金融市场的融合,Kevin认为DeFi目前体量不到传统金融市场的1%,但华尔街实际上已经开始涉足加密领域,虽然还没有确切的进入DeFi领域。“华尔街金融机构通过自营,通过让零售客户可以通过它们购买加密货币期货或ETF等,正在逐步进入加密领域。就在本周韩国最大金融机构也宣布允许客户购买加密货币ETF,我认为这一趋势将会持续。如何吸引传统金融机构入场实际上取决于DeFi是否能提供迎合它们需求的产品。以借贷领域的Aavi和Compound为例,它们抵押借贷的模式对于机构没有吸引力,因为这对于机构不是有效的资金利用方式。一些协议已经在开发没有抵押的借贷产品,服务机构需求。这类市场在未来有望升温。未来,TVL的大部分可能来自机构。”

对于2022年Linear Finance本身的规划,Kevin透露说,“Linear本周已经上线了Moonriver上的协议版本Chaotic,下一步将通过Moonbeam实现与波卡的集成。另外也将实施一些协议升级,包括上线更多合成资产投资品。其次,Linear Finance将寻求更多的合作伙伴,扩大我们的稳定币LUSD以及合成资产投资品的用途。另外,也会深入研究和寻求第二层解决方案,如ZKrollup,以及Linear在2022年以后将要考虑扩展进入的区块链和生态系统。今年短期内,我们也会加强营销,扩大交易量。”

Kevin在金融服务行业拥有超过13年的从业经验。互联网泡沫时期,他就职于硅谷精品投资银行Broadview International,专注企业/CRM软件和移动应用领域的并购交易。他还曾就职许多知名银行,包括渣打、法国巴黎银行和瑞信,负责借贷和另类资产产品。